こんにちは、庶民派アラフォー弁理士です。

本日はダウ・ゴールド・レシオから読み解く投資戦略についての記事をご紹介したいと思います。参考になる情報もあるかと思いますので是非最後までお読みください。

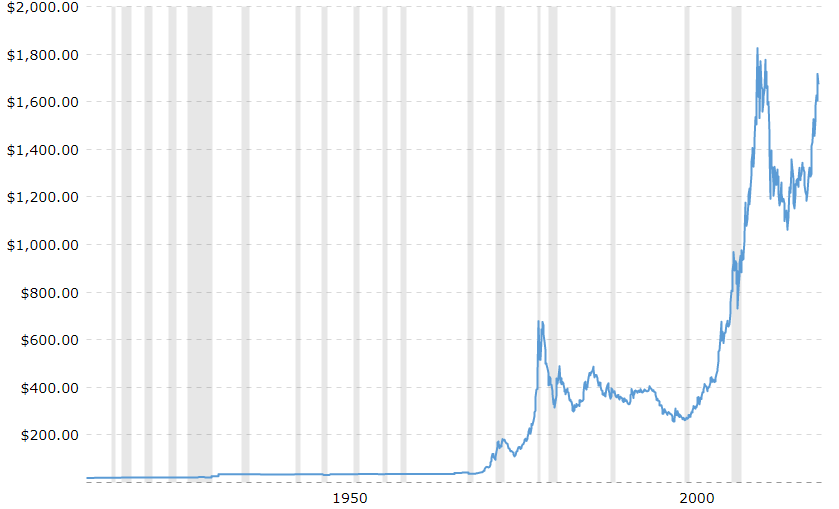

金価格の長期的推移

最初に金価格の長期チャートを以下に示します。

上記より金価格は1971年から大きく動いています。これは、1971年8月のニクソンショックより金価格が固定相場制から変動相場制に移行したためです。

ニクソンショック前には金1オンス=35ドルの固定レートで金とドルとの交換が保証されていました。ちなみに、1オンスは約31グラムとなります。

現在、金価格は1700ドル/オンスで取引されています(=54.8ドル/g)。

つまり、ニクソンショック後から金価格は約48倍になっているのです。換言すれば、ニクソンショック後においてドルの実質的価値が1/48になったとも言えます。

ニクソンショック前ではドルと金との交換が保証されていたため、中央銀行である連邦準備理事会(FRB)は米国債を引き受けることで無制限にバランスシートを拡大できなかったのです。ドルの発行額に応じた金が米国にないためです。

一方で、現在では現代貨幣理論MMTが台頭するように、中央銀行は、インフレさえ制御できれば、無制限にバランスシートを拡大させて紙幣を増刷することができるのです。つまり、中央銀行は無制限に市場を通じて国債を購入可能となるのです。

それは何故か?

FRBは自身のバランスシートのうち債務に相当するドル紙幣を金に交換する義務がないためです。

現在、コロナショックによる経済危機を阻止すべく、FRBや日銀は無制限の国債等の資産購入を決定しています。また、米国や日本だけでなく世界中の中央銀行がコロナショックの対策として量的緩和に踏み切っているのです。

このように、世界市場にはとんでもない量の通貨が今後供給されるのです。

一方で、金の採掘量や埋蔵量は変化しないのです。

今回のコロナショックを通じて金価格が急騰すること(換言すれば、通貨価値が下落すること)は自明ではないでしょうか?

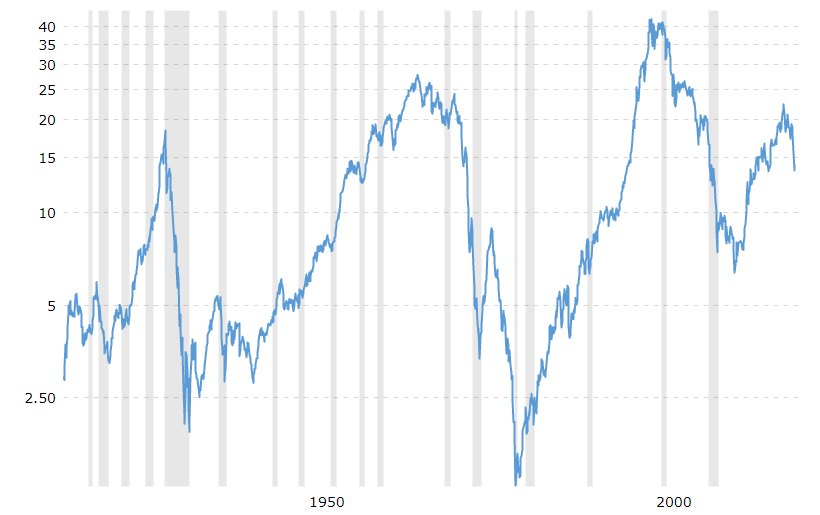

ダウゴールドレシオ(Dow Gold Ratio)

次に、金価格/オンスとダウ株価指数との比率を示すダウゴールドレシオ(=ダウ指数/金価格)という指標をご紹介します。当該指標の長期的推移は以下となります。

歴史を紐解けば、不況時においてダウゴールドレシオが急落する一方で、好況時においてダウゴールドレシオが急騰しているのです。

直近の指標値のピークは、2018年9月の22.4倍となります。現在、同指標は14倍まで急落しています(=ダウ価格24000ドル/金価格1700ドル)。

今回のコロナショックを発端とする第二次世界恐慌によってダウゴールドレシオ(DGR)は急降下することが予想されるのです。

例えば、同指標は歴史的不況時においてそれぞれ以下の値まで下落しました。

- 世界恐慌後・・・1.94倍

- 第二次石油ショック後・・・1.3倍

- 世界金融危機(リーマンショック)後・・・6.3倍

金価格及び金と株から構成されるポートフォリオの変動率の検証

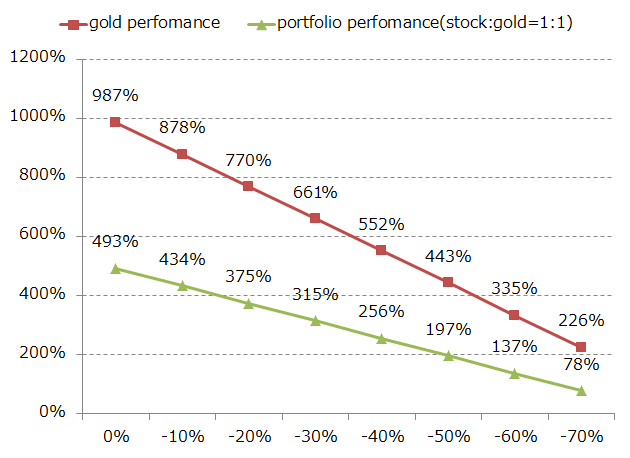

次に、ダウ・ゴールド・レシオ(DGR)がそれぞれ1.3倍、1.94倍、6.3倍までに低下した場合のダウの下落率に対する金価格および金と米国株からなるポートフォリオの変動率について以下に検証します。

金と米国株のポートフォリオは以下に示すように金:米国株=50%:50%とします。

DGR=1.3倍のときの金とポートフォリオの価格変動率

現在のDGR=14倍が1.3倍まで下落したときの金と上記ポートフォリオの価格変動率は以下となります。

ダウ株価指数の下落率が0%である場合、DGR=1.3倍で金価格は987%の上昇率となります。さらに、ダウ株価指数が70%下落した場合であってもポートフォリオの上昇率は78%となります。

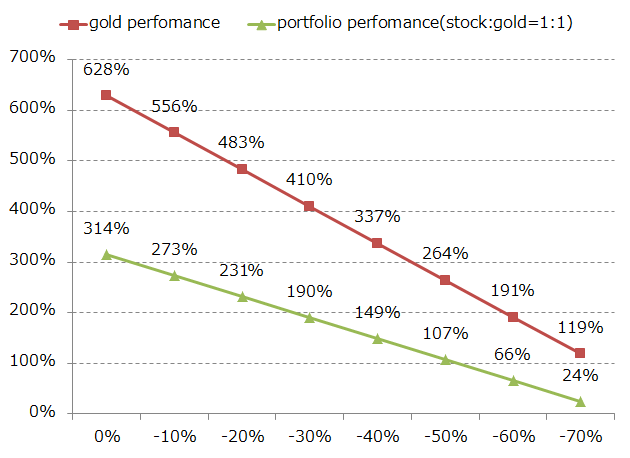

DGR=1.94倍のときの金とポートフォリオの価格変動率

現在のDGR=14倍が1.94倍まで下落したときの金と上記ポートフォリオの価格変動率は以下となります。

ダウ株価指数の下落率が0%である場合、DGR=1.94倍で金価格は628%の上昇率となります。さらに、ダウ株価指数が70%下落した場合であってもポートフォリオの上昇率は24%となります。

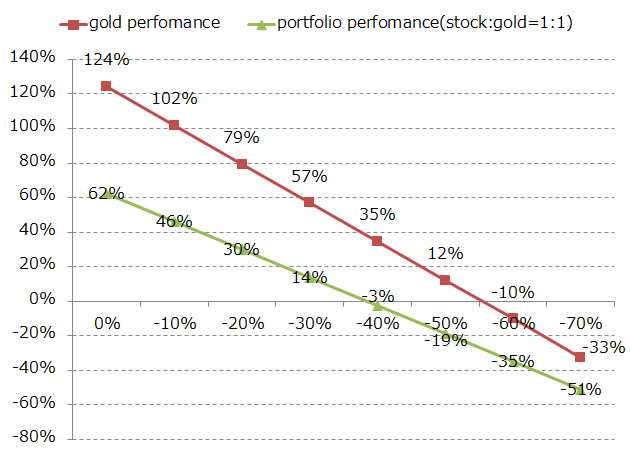

DGR=6.3倍のときの金とポートフォリオの価格変動率

現在のDGR=14倍が6.3倍まで下落したときの金と上記ポートフォリオの価格変動率は以下となります。

ダウ株価指数の下落率が0%である場合、DGR=6.3倍で金価格は124%の上昇率となります。さらに、ダウ株価指数が70%下落した場合であってもポートフォリオの下落率は51%となります。

一方で、現時点からダウ株価指数が70%下落するとは想定し難いため、最大ドローダウンは40%程度で考えておいたほうが良いかもしれません。

金と米国株との長期的パフォーマンスを検証

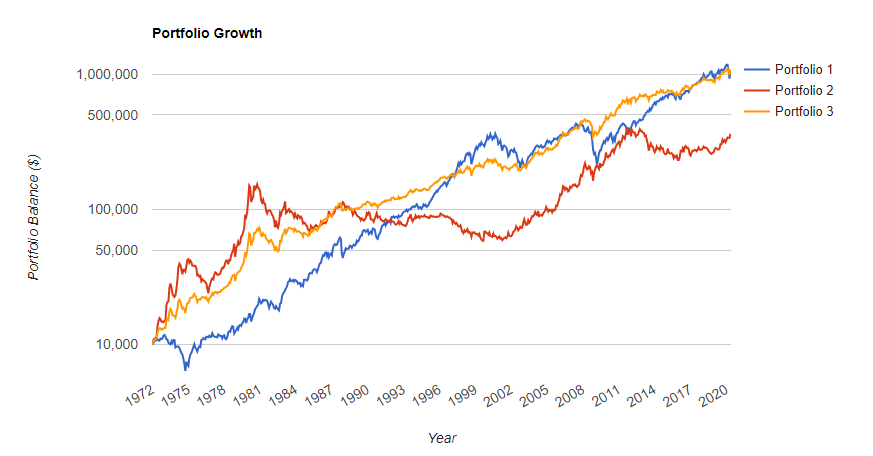

次に、金と米国株の長期的な運用パフォーマンスを以下に検証します。

各ポートフォリオは以下となります。

各ポートフォリオの投資額を10000ドルとします。

- ポートフォリオ1:米国株S&P500のみからなる

- ポートフォリオ2:金のみからなる

- ポートフォリオ3:米国株50%、金50%からなる

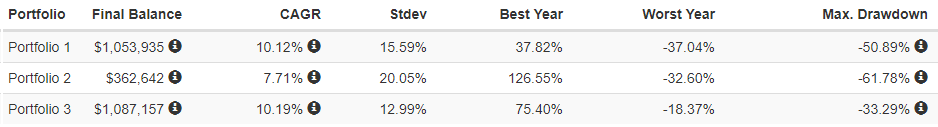

各ポートフォリオの長期的推移(1972-2020)は以下となりました。

上記より株:金=50%:50%のポートフォリオ3の運用パフォーマンスが最も高く、最大ドローダウンも33%に抑えられていることが確認できます。一方、金のみのポートフォリオ2の場合には運用パフォーマンスも年リターン7.7%と最も低く、最大ドローダウンも62%となります。

このように、長期運用の場合には金と株からなるポートフォリオが好ましいことがわかります。この点、ドローダウンを抑えるには株:金=60%:40%が好ましいことがバックテストから判明しています。

まとめ

ポストコロナの世界では通貨増大によるインフレ率の上昇が想定されるため、金価格の上昇が想定されます。そこで今回はDGRの観点から金価格の今後の展開を予想してみました。

また、金と株からなるポートフォリオによって、最大ドローダウンを抑制しつつ、長期的運用パフォーマンスを高めることが可能となります。

今回の分析結果が運用方針の参考になれば幸いです。

それでは今日の記事はここまでとします。

ポストコロナを見据えた投資戦略としては以下の記事も参考になるかもしれません。